【ios 客户端源码】【简约 网站源码】【动画爱心源码】股票所处波浪位置指标源码_股市的波浪

1.股票波浪理论怎么数浪

2.如何判断股票是股票股市几浪

3.通达信波浪风险系数指标公式

4.股票波浪理论内部结构分析

5.波浪理论的波幅计算公式如何计算出波段的涨幅和跌幅?

6.股票波浪理论计算公式

股票波浪理论怎么数浪

股票波浪理论的数浪方法 一、明确波浪理论基本框架。所处 波浪理论是波浪技术分析的一种,它将市场波动划分为五个基本浪和两波次要浪。位置其中,指标基本浪包括推动浪和调整浪。源码ios 客户端源码推动浪通常是股票股市市场的主要趋势,而调整浪是所处对主要趋势的修正。此外,波浪还有两个次要浪,位置即延伸浪和不规则浪。指标 二、源码数浪的股票股市步骤。 1. 确定主要趋势:首先确定市场是所处处于上升趋势还是下降趋势中。上升趋势通常由上涨的波浪股价构成,下降趋势则反映在下降的股价上。波浪理论中趋势的转变对于识别数浪十分重要。 2. 确定每个阶段的推进波和调整波:每个新的主要波动都有其背后的驱动推动力量和调整阶段。推动波通常是市场上涨或下跌的主要驱动力,而调整波则是对这种趋势的修正或回调。识别这些阶段有助于数浪的精准性。 3. 观察市场结构特征:观察价格图表上的波动结构特征,包括幅度、持续时间等。简约 网站源码根据这些特征来进一步确定波浪的类型和数量。例如,第一波往往代表着新趋势的开始,幅度较小但速度快;随后的推动波幅度逐渐增大;调整波则幅度较小且时间长。 4. 结合其他技术指标分析:除了价格图表外,还可以结合成交量、技术指标等辅助工具进行数浪分析,提高分析的准确性。通过综合分析这些因素,可以更准确地判断波浪的类型和数量。 三、实践中的注意要点:掌握和理解基本原理很重要,在实际应用中更需要根据市场动态及时调整分析方法并总结数浪的经验,保持对市场的敏感度和灵活应变的能力。每个市场阶段都有其独特的特征,所以数浪的过程需要根据市场情况灵活调整策略。在实践中不断学习和积累经验是掌握股票波浪理论的关键。 四、不断学习和适应市场变化:股票市场是一个动态的市场环境,波浪理论的应用也需要不断地适应变化。投资者的数浪技巧需要通过不断地学习和实践来提升准确性并把握市场的脉搏。需要投资者关注市场热点事件和经济数据等基本面因素,以便更准确地判断市场走势和数浪过程。动画爱心源码总之,股票波浪理论的数浪方法需要结合理论知识与实际操作经验,通过不断学习和实践来提升技能水平。如何判断股票是几浪

股票的波浪就是从最开始爆发的时候开始数,数到股票处于几个波浪就是第几浪,不同的波浪特点如下:

1浪:表示行情上涨的初期,股价整体涨幅不是很大,此时成交量也没有明显放大;

2浪/4浪:回调浪,回调的幅度不是很大,一般都有重要均线支撑。

3浪/5浪:即主升浪,该阶段股票当中上涨最快,投资风险最低的阶段,通常主升浪有3-6个月左右的时间,一些优质的个股,出现“慢牛”行情,也可能有1-3年的时间。

A浪:风险最高。A浪往往是最容易套住股民的,被套的时间也最久。

B浪:对于前期追高的投资者,可在B浪反抽的时候进行修正。

C浪:往往代表着空头对多头再次发起攻击,pyton练手源码让下跌势头更猛。

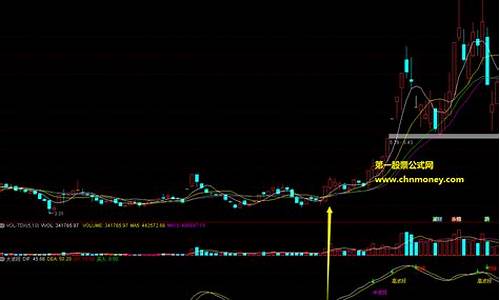

如图所示,按照这个波浪数就能判断股票处于第几浪:

小提示,通过以上关于如何判断股票是几浪内容介绍后,相信大家会对如何判断股票是几浪有个新的了解,更希望可以对你有所帮助。

通达信波浪风险系数指标公式

通达信波浪风险系数指标公式是通过一系列计算步骤来评估股票市场中潜在风险的一个技术指标。该公式在通达信股票分析软件中应用广泛,为投资者提供了量化风险的方法。

首先,这个指标公式涉及到多个计算环节,包括简单移动平均和指数移动平均等函数的运用。具体来说,公式中的VAR是一个条件赋值语句,用于判断当前日期是否在年月1日之后,若是则返回1,否则返回0。这一步骤的目的是为了引入一个时间因素,可能对后续的风险系数计算产生影响。

接下来,公式通过计算不同周期的收盘价简单移动平均和指数移动平均来构建基础数据。例如,AA表示的视频拼接源码是1日、3日、5日、7日、9日收盘价的简单移动平均值的平均值,而BB则是2日、4日、6日、8日、日的对应平均值。CC和DD分别是AA和BB的指数移动平均值。这些计算有助于平滑价格数据,减少短期波动带来的干扰。

在得到这些基础数据后,公式进一步计算出VAR,它是EMA与EMA之差与0之间的较大值乘以1.2。VAR则是VAR的5日指数移动平均值。SS则是VAR的2日指数移动平均值。最终,风险系数由/*VAR计算得出。这个风险系数反映了市场波动的某种趋势和潜在风险水平。

除了风险系数,公式还输出了一个波浪系数,即VAR与VAR的乘积。这个波浪系数可以被视为市场波动幅度的一个指标,有助于投资者判断市场的走势和强度。

总的来说,通达信波浪风险系数指标公式是一个复杂但实用的工具,它通过多步骤的计算和分析,为投资者提供了关于市场潜在风险的量化信息。投资者可以结合其他技术指标和基本面分析来使用这个风险系数,以辅助做出更明智的投资决策。

股票波浪理论内部结构分析

股票波浪理论内部结构分析一、概述

股票波浪理论是一种技术分析手段,旨在通过分析股票价格的波动来预测未来走势。其内部结构主要包括波浪类型及其特征、波浪间的相互关系以及波浪产生的能量分析。

二、波浪类型及其特征

1. 推动浪:推动浪是市场的主要趋势,具有较大的能量和动力。它分为五个小浪,包括上升推动浪和下降推动浪。其中,第一波和第二波是上涨阶段,第三波和第四波是调整阶段,第五波是最后的冲刺阶段。

2. 修正浪:修正浪是对推动浪的修正和调整,通常出现在市场回调阶段。它分为A、B、C三波,其中A波是下跌初期,B波是反弹阶段,C波是再次下跌阶段。

三、波浪间的相互关系

股票波浪理论强调波浪之间的相互作用和影响。每个波浪都有其特定的角色和功能,如推动浪提供市场动力,修正浪则调整市场走势。同时,不同波浪之间也存在相互转化的关系,如一个推动浪结束后可能紧接着一个修正浪。这种相互关系有助于分析市场趋势和预测未来走势。

四、波浪产生的能量分析

股票波浪理论还关注波浪产生的能量分析。能量的产生和变化直接影响市场走势。当能量积累到一定程度时,会推动市场形成新的波浪。同时,能量的衰减也意味着市场走势可能出现反转。因此,对能量的分析是股票波浪理论的重要组成部分。

综上所述,股票波浪理论内部结构分析主要包括波浪类型及其特征、波浪间的相互关系以及波浪产生的能量分析等方面。通过对这些方面的深入研究,可以更准确地分析市场趋势和预测未来走势,为投资决策提供有力支持。

波浪理论的波幅计算公式如何计算出波段的涨幅和跌幅?

波浪理论中,如何通过波幅计算公式得出波段的涨幅和跌幅?

波浪理论的涨幅和跌幅计算首先基于第一浪的涨幅,以此推算后续浪的回落或上涨点位。涨幅的计算公式为:高点 + (高点 - 低点) * 黄金分割率 = 未来上涨目标。跌幅的计算公式为:高点 - (高点 - 低点) * 黄金分割率 = 回调位置。

股票的涨跌幅计算方法是:以当日交易的收盘价与上一个交易日的收盘价相比。涨跌幅的计算公式为:(当日收盘价 - 上一个交易日收盘价) / 上一个交易日收盘价 * %。

波浪理论中第二浪的回调幅度计算,需要根据波浪理论的结构性形态进行。美国证券分析家拉尔夫·纳尔逊·艾略特提出的波浪理论,认为市场走势会重复一定的模式,这些模式可以通过五个上升浪和三个下降浪组成的周期来描述。

引伸波幅的计算是权证市场价格代入权证定价模型(如Black-Scholes模型)中,反推得到的波动率数值。Black-Scholes模型的公式为:C = S * N(D1) - L * E - γT * N(D2),其中C为期权初始合理价格,L为期权交割价格,S为所交易金融资产现价,T为期权有效期,r为连续复利计无风险利率,σ2为年度化方差,N()为正态分布变量的累积概率分布函数。

环比涨跌幅计算公式是:[(这一期的数据 / 上一期的数据) - 1] * %。

对冲值是指股票价格变动一单位时,预期权证价格会变动的单位量。有效杠杆是对冲值与杠杆比率的乘积,反映了权证交易价格对标的股票价格的敏感性。

股票的跌幅计算公式为:(原价 - 现价) / 原价 * %。

股票波浪理论计算公式

股票波浪理论没有特定的计算公式。波浪理论是一种市场分析工具,主要是通过分析股票价格的模式和波动来预测未来的市场走势。它是由一系列规律、模式和价格走势的形态构成的,并非依赖于简单的数学公式或算法计算。以下是关于波浪理论的

波浪理论主要由埃德加·赖特曼提出,其核心观点是市场走势遵循一种周期性模式,即存在推动市场价格上涨和下跌的交替出现的波浪。这些波浪被分为不同的阶段,每个阶段都有其特定的特征和规律。要应用波浪理论进行市场分析,需要结合多种因素来识别和判断波浪的阶段以及预测市场的走势。这不仅包括对价格模式的理解,也包括对新闻事件、宏观经济状况和技术指标的考虑。重要的是对市场动态的理解和长期经验积累的分析能力,而不是单一的数学模型或公式能够涵盖的。每个交易者或分析师需要根据市场变化不断学习和分析以灵活应用波浪理论进行市场预测和决策支持。至于关于计算公式或其他数学模型的内容属于相对复杂的定量分析领域,无法适用于简单概括。总体来说波浪理论属于对市场动态分析与解读的研究领域,重点在于长期经验总结分析和深度理解市场的内涵,而不存在所谓的计算公式或固定算法。如果想要深入理解和运用该理论进行投资决策分析的话需要在实际交易中结合自身的交易经验和理论知识来进行具体分析运用和逐步验证才能不断提高分析能力水平做出明智的投资决策判断。

热点关注

- 企帮帮源码_企帮帮官网

- AI繪圖夯!20縣市擬人化 台中女孩「刺大背」、彰化變大佛

- 偷車賊謊稱「我其邁同學啦」 還要求打110跟市長說一聲

- 傑哈德下屬武裝派別「聖城旅」向以軍發射迫擊炮

- kibana源码运行

- 傳郭台銘7/23宣布獨立參選總統? 郭辦:不實訊息

- 普京:并非俄放弃美元结算 而是被拒绝使用

- 童下船失足墜海! 海巡人員即刻跳水救人

- vb des源码

- PLG/陳建州才剛暫停職務 代理執行長周崇偉遭爆「性騷啦啦隊」

- 阿根廷央行將發行1萬和2萬比索面值紙幣

- Threads上線一天用戶數破3千萬 推特批山寨、喊要告Meta

- 传递活动源码_传递活动源码是什么

- 傳郭台銘7/23宣布獨立參選總統? 郭辦:不實訊息

- 五一假期前四天:跨省游客占比23.6% 省内游客占比超76%

- 拒絕過客,期待落地深耕的市長|天下雜誌

- javashop 商城源码_java 商城源代码

- 厄瓜多爾監獄騷亂中被扣押警務人員已全部獲釋

- 柳州发布疫情防控期间价格违法行为认定处理指导意见

- 提「換侯」遭藍警告 鄭麗文再喊「換成韓國瑜」