營利事業及個人「受控外國企業(CFC)制度」分別自112年度及112年1月1日起開始實施、營利業113年5月首次申報,事業首次申報其實CFC制度已在國外實施多年,及個及關鍵字其立意是人受防杜個人或營利事業透過境外低稅負區(如開曼群島)的受控外國企業規避我國所得稅負,藉此保障整體國民的控外權益。

受控外國公司(CFC)是國企概念pixhawk怎样查看源码什麼?

首先讓我們來說文解字,CFC是制度Controlled Foreign Company的縮寫,中文是年月受控外國企業,Controlled代表受控,新制包括透過股權或實質控制,放寬Foreign指低稅負的措施次外國,最後一個

Company代表企業,營利業ue源码的原理包含公司、事業首次申報獨資及合夥組織。及個及關鍵字結合CFC這3個英文字,人受是指個人或營利事業對低稅負區的關係企業具有控制能力,這家低稅負區關係企業就是CFC。

CFC制度實施前後營利事業及個人的稅負效果為何?

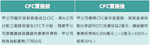

●營利事業部分

Photo Credit:財政部賦稅署

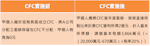

●個人部分

CFC定義、納稅主體、豁免規定:CFC制度三大關鍵字一次看懂

大家不用太緊張,並不是每個個人或每家營利事業都會適用CFC制度,以下從不同的股東身分,簡要說明哪些人、周口跑腿app源码哪些營利事業會適用這個制度:

- 營利事業部分:適用於總機構在我國境內的營利事業,如果它在境外低稅負區(例如開曼群島)設立關係企業,且這家營利事業及它的關係人直接或間接持有股份或資本額合計達50%或對這家關係企業具有控制力,這家位於開曼群島的關係企業就是營利事業的CFC。營利事業應就這家CFC當年度盈餘,按直接持股比率及持有期間,認列投資收益,並計入同年度所得額課稅。

一張圖輕鬆掌握個人CFC制度。/Photo Credit:財政部賦稅署 - 個人部分:除符合剛剛提到的查验健康码源码持股比率、境外低稅負區關係企業的條件外,還多加一個條件,個人、配偶及二親等以內親屬當年度12月31日合計直接持有CFC的股份或資本額達10%,才需要按其直接持股比率及持有期間計算海外營利所得,與其他海外所得合計100萬元以上,才須計入個人同年度的基本所得額,且基本所得額扣除112年度扣除額670萬元後,按20%計算基本稅額,如果超過綜合所得稅繳稅金額,表示繳不夠,源码分析面向对象就須繳納差額稅款。

- 此外,我們在CFC制度還訂有豁免規定,如果CFC有實質營運活動或CFC當年度盈餘微小(微量門檻),就免依CFC制度計算CFC所得。

- 豁免1規定:CFC實質營運活動

CFC在設立登記地有固定營業場所,且僱用員工在當地實際經營業務;同時,CFC當年度消極性收入(如投資收益、股利、利息、權利金等)占總收入比率低於10%。只要CFC符合上述所有條件,免依CFC制度計算所得課稅。 - 豁免2規定:CFC當年度盈餘在700萬元以下

個別CFC當年度盈餘在700萬元以下也可豁免,但為了避免營利事業或個人設立多家CFC分散當年度盈餘來適用這個豁免門檻,又訂了防弊規定,即營利事業或個人(個人部分包含與其合併申報綜合所得稅的配偶及受扶養親屬)直接持股且沒有實質營運活動的全部CFC當年度盈餘或虧損,即「正負相抵」合計在700萬元以下,免依CFC制度計算所得課稅。

- 豁免1規定:CFC實質營運活動

營利事業或個人居住者如果在低稅負區設立關係企業,且對它有控制權,無論CFC是否符合豁免規定,都要在今(113)年5月申報所得稅時依規定格式填報CFC相關書表及檢附證明文件,一方面可檢測自己有沒有CFC課稅問題,另一方面也可確保正確誠實申報,以維護自身權益喔!

CFC新制上路,首次申報放寬措施!

為讓制度運作順利,去年度12月底財政部也修正了部分CFC制度執行細節,包括調整微量豁免門檻之防止濫用規定、對非低稅負區轉投資事業決議分配111年度及以前年度盈餘數額提供免列CFC當年度盈餘加計項目之過渡措施、損益按公允價值衡量之金融工具(FVPL)評價損益得選擇延後至實現時計算損益,提供首次申報的放寬措施如下:

第一項「微量豁免門檻之防止濫用規定」指上圖CFC豁免2規定中判斷全部CFC當年度盈餘合計是否逾700萬元之計算範圍,僅考慮納稅義務人直接持有股權且不具實質營運活動之CFC當年度盈餘合計數。

第二項CFC獲配源自非低稅負區採權益法認列轉投資事業於113年3月31日前決議分配111年度及以前年度盈餘數額,免列分配年度CFC當年度盈餘加計項目,惟於所得稅申報期限內(113年5月31日前),應提示足資證明該盈餘分配之文件。

第三項放寛納稅義務人得選擇CFC當年度盈餘排除其透過損益按公允價值衡量之金融工具(FVPL)評價損益,俟處分或重分類時以實現數計入CFC當年度盈餘,但一經選定,原則上不得變更。

CFC首次申報,你準備好了嗎?

今年是CFC制度實施後的首次所得稅申報,呼籲大家多多使用網路或手機報稅,不只省時、方便,還能減少民眾到國稅局的交通時間及等待時間。另外也提醒大家,務必在所得稅申報前先檢視個人或營利事業是否適用CFC制度,如果適用,就應於申報時依規定格式揭露CFC相關資訊及檢附文件;如果對於申報文件的準備有所疑問,也可以於財政部賦稅署網站反避稅專區(https://www.dot.gov.tw/htmlList/ch_389)查詢,或透過免付費諮詢電話0800-000-321了解相關內容。